「一线」开局①|6000亿陶瓷大市场 IPO融资16亿扩张扩建的东鹏控股占几分?

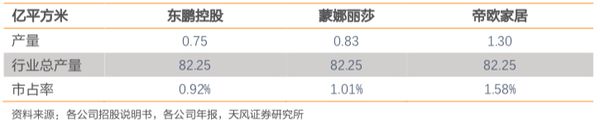

目前,我国陶瓷行业主要头部企业包括唯美集团、新明珠陶瓷集团、东鹏控股、宏宇集团、欧神诺陶瓷、蒙娜丽莎集团、诺贝尔集团等。关于行业总量,公开数据显示2019年全国陶瓷砖产量为82亿立方米。其中建筑陶瓷产业,东鹏瓷砖2019年生产量0.75亿平方米,市占率约0.92%;蒙娜丽莎2019年生产量0.83亿平方米,市占率约1.01%;帝欧家居瓷砖2019年生产量1.30亿平方米,市占率约1.58%,没有一个绝对领头羊。因此,陶瓷大产业还远没有三分或五分天下之势,目前都集中于单个发力,独自壮大。

注:2019年三公司建筑卫生陶瓷市占率情况

注:2019年三公司建筑卫生陶瓷市占率情况

但是,在并不长的未来,「三分天下」或许会发生,产业集中度较快速提升也大有可能。因为「发展是硬道理」在商业领域除了展现韧性的一面,也展现着残酷的一面:一个有利可图、有大容量与前景的行业,并购与整合的来临对于大多数企业来说是「意外」行为。那么,如何在看似缓慢的变化中独立发展且强大,永远主动掌握发展命运就成为第一战略课题。

对比发现,在以上企业中,位于广东的东鹏陶瓷因为第二次IPO融资16亿元引发关注,且被资本市场看重。因此以东鹏为案例,我们或许能够梳理几个重要问题——未来陶瓷企业如何在竞争中自强,如何在产业大趋势中不被抛弃,如何顺应时局发展?

陶瓷行业现状:层级不明显

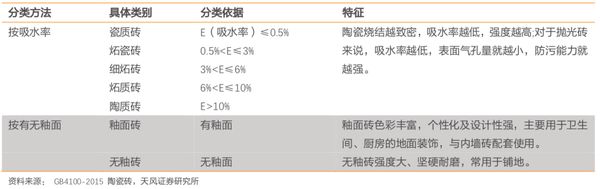

公开资料显示,中国是世界建筑卫生陶瓷产业最大生产国、最大消费国和最大出口国。建筑卫生陶瓷业一直是我国较具优势产业之一,我国建筑陶瓷品种已超过2000种,包括各种建筑物饰面用的墙地砖、建筑琉璃制品及饰面瓦等几大类。

注:我国主要瓷砖种类

注:我国主要瓷砖种类

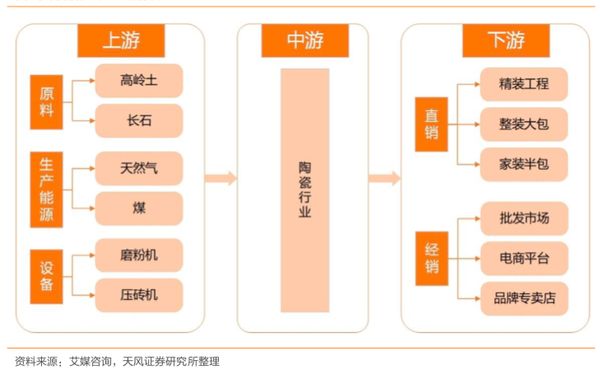

在产业链版图上,建筑陶瓷的上游行业主要包括泥砂坯料等原材料行业、煤炭电力柴油等能源行业、陶瓷生产设备、 环保排放治理系统等机械制造行业。坯料涉及泥砂黏土等资源在我国供应充足,但由于原材料标准化程度较低,为保证产品质量和原材料供应稳定,陶瓷企业通常会储备一定数量的原材料以保证生产需求。

注:陶瓷产业链上中下游图示

注:陶瓷产业链上中下游图示

建筑陶瓷的下游行业主要包括房地产开发商、家装消费者以及公共建筑行业。其中房地产开发商客户注重性价比、产品质量稳定性及供货能力,由于其采购量大,选择众多,具有较强的议价能力;而家装消费者以及公共建筑行业更看重装饰效果,注重品牌。

宏观上看,建筑卫生陶瓷行业具有「大行业小企业」的特征。据天风证券数据显示,2019年全国规模以上建筑卫生陶瓷企业1522家,比2018年减少122家,同比下降7.4%;全年主营业务收入3878亿元,同比增长2.8%;利润总额266亿元,同比增长12.4%,整体规模较2018年情况稍有回升。考虑到规模以下企业,2018年建筑卫生陶瓷行业总营收达6010亿元,预计2020年建筑卫生陶瓷行业总营收将持续超过6000亿元。

就整体家居产业价值来看,6000亿元不是小数目。因此,有越来越多的企业争相来这个大产业浪潮中淘金。在这顶大蛋糕中,主观方面,商业企业凭实力分羹,客观方面,产业集群效应也既是历史规律也是时代规律,资源和利润都会向头部大企业靠拢。

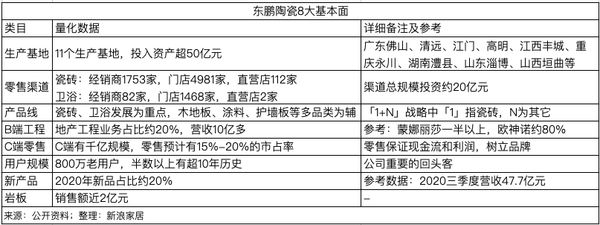

东鹏的8个基本面

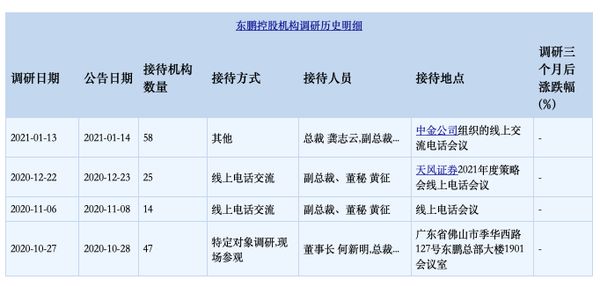

受到资本关注的东鹏控股在2021年01月14日发布消息称,其在2021年01月13日公司接待南方基金等共58家机构调研。

据公开信息,调研主要内容涉及三点:一,东鹏控股的核心竞争力;二,优势与短板:未来继续发挥经销零售优势,抢占毛坯房、存量房市场和老客户重装市场。以及做优质工程(企业总部、市政工程、总包、商业连锁、优质地产(区域地产、战略地产)三,17个提问交流问题,涉及产能、份额、产品差异化、C+B零售渠道、增速、发展策略、成本、岩板规模、同行竞争等。

注:由东鹏官方披露的1月13日调研机构名单

注:由东鹏官方披露的1月13日调研机构名单

根据调研产生的约五千字概述,梳理出以下涉及东鹏陶瓷核心竞争力的8个基本面表格。

同时,就所有投资者关心的话题,也一并归纳出了东鹏的大商业与战略规划。其中,大商业发展规划涉及重点市场、零售业务、业务侧重、成本控制;大战略规划涉及产品策略、模式创新、经销商激励、整合并购。

大商业发展规划方面包括以下1-4点。

一,重点市场:存量房、二手房是未来装修的主战场,是其重点关注的两方面,且是优势所在。

二,零售业务:大力发挥零售优势,筛选工程业务。按内部优先级分为:总部、市政工程>战略工程、地产工程。地产商更多的不是看品牌与产品,而是看是否有垫资能力、交付能力以满足其高周转要求。未来将加大与总部与市政工程的合作。

三,业务侧重:地产大B工程不是高质量的增长模式,控制大B业务。要发挥在C端优势——是利润和现金流保障。

四,成本控制:新建产能具有设备新、设备智能化的后发优势,使其比老厂成本低。近来调整配方后的瓷砖成本低于行业平均水平。

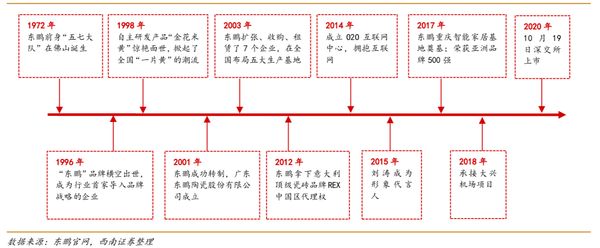

注:东鹏发展历程

注:东鹏发展历程

大战略规划方面包括以下5-8点。

五,产品策略:东鹏重点发展瓷砖、卫浴,以带动其他品类。保持「1+N」的战略,其中「1」是瓷砖。

六,模式创新:共享仓模式是其目前拥有的一项大优势。共享仓指除了生产基地周边就有仓库之外,还会对主要经销商的仓库进行共享,辐射中小经销商有利于更多地开店。

七,经销商激励:包括利用高值产品、共享仓一系列做法提升单店产出;赋能培训解决能力问题;对资金不足经销商提供对口帮助;引入扁平化管理及竞争机制;以及引入渠道经销商(工程经销商、大包经销商等)补充当地经销商工程服务能力不足。

八,整合机遇:未来有可以通过收购兼并来扩产能,重点看品牌、渠道和产品的特色,保持对优质标的收购的可能性。

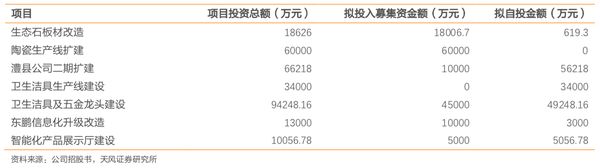

数据显示,2020年10月东鹏上市时募集16亿元。包括约7个项目,其中部分项目是自有资金+募资的方式。

注:东鹏IPO募投项目概况

注:东鹏IPO募投项目概况

据招股书称,公开发行募集资金将主要用于产能扩张与扩建,以应对后续市场需求。募投资金将主要用于公司生产平台、智能化产品展示厅、信息化系统的建设,并专项研发相关的技艺和工艺、持续提升公司研发平台技术水平。这反映了为适应未来竞争而加固壁垒的主动策略。

护城河:零售端及800万老用户

除了以上所有的产能、成本优势……之外,东鹏最在意的一个方面是「另外东鹏有别的品牌没有的优势:800万的老用户,一大半有10年以上历史。都到了改善住房、二手房更新或重新装修的过程,这些是公司很重要的回头客。竞争对手没有这些老客户资源」。

这反映了抵制不住的——拥有C端优势、押注C端资源兴奋且笃定的情绪。而另一面,家居建材类企业一直在与地产商结盟且强调B端业务优势,这是两种极端吗?实际上,之前在「陶瓷行业4个基本面」文章中,已经提出过陶瓷消费者品牌的商业前景,而且做消费者品牌也是今天时代的主旋律。

数据显示,2018年改造性住宅装修装饰工程总产值达6900亿元,同比增长15%,在总工程产值中占比34%。按照2018年同比增速计算,2020年改造性住宅装修装饰工程总产值将突破9000亿元,需求潜力较大。

而东鹏也提出了「继续发挥经销零售优势,抢占毛坯房、存量房市场和老客户重装市场」的策略。有两张图能够显示东鹏在零售端的优势:分别在线下门店数量上——「瓷砖经销商1753家,瓷砖经销商门店4981家;卫浴经销商82家,卫浴经销商门店1468家;112家瓷砖直营店/展厅,2家卫浴直营店/展厅。」以及,在重点电商平台天猫上销量良好。

注:龙头企业经销商和门店数量对比(上图)

注:龙头企业经销商和门店数量对比(上图)

注:天猫双11瓷砖热销品牌TOP10(上图)

注:天猫双11瓷砖热销品牌TOP10(上图)

对企业来说,顺势把长板变得更长,是增加壁垒的一种,而把短板补齐,也是加固护城河的必要战略。在B端工程业务领域,东鹏的基本面又是另一种情形。

B端工程市场:不得不做?质量不高?

数据显示,力推工程业务的瓷砖供应商如帝欧家居、蒙娜丽莎等增速领跑行业。东鹏控股工程端发力较晚,对比蒙娜丽莎工程占比约45%,帝欧家居工程占比约70%,东鹏2019年工程营收20.6亿元, 占比约为30%,略低于同行,2017-2019年增速分别为44.8%、47.1%、38.2%。

对于东鹏来说,B端工程是「短板」,还是不战略非重点的差项目?而且,其它友商都在B端工程领域有巨大业务量,它是「鸡肋」吗?

据中泰证券研究所数据显示,预计2020-2022年的精装房渗透率分别为33%、40%、45%。若以行业平均瓷砖单价40元/平方米核算,2019-2022年大B市场容量约为136亿元、164亿元、233亿元、307亿元。上市瓷砖企业中帝欧家居大B端市占率居首,蒙娜丽莎、东鹏次之。预计未来几年精装修渗透率仍将提升,龙头企业仍将争夺B端市场。

注:大B端市场规模预测

注:大B端市场规模预测

这其中的重点是B端市场将来是龙头企业必争之地。虽然地产行业趋势人所共知,但是具体对于地产下流的家居产业,以及细分到建筑陶瓷的影响,很难预测,很难肯定。因为B端工程业务属于走量业务,而高产量带来的边际成本下降,利润增长也是普遍规律,因此明显放弃对未来不利。

东鹏对于B端业务取舍有几个不容忽略的分析,在接待南方基金等共58家机构调研时,公开资料显示接待人员是总裁龚志云、副总裁、董秘黄征。在提问交流环节回答「怎么平衡C+小B业务和大B业务的?」时,其答案是「地产大B工程可以快速扩量,但是要求售价低、回款慢、附加条件多。公司在控制大B业务,不会让大B业绩占比太高,毛利低回款周期长,对团队来说不是高质量的增长模式。我们要重点发挥自身在C+小B业务的优势,这部分的业务是利润和现金流的保障,并且有利于树立品牌」。

注:东鹏控股近年机构调研历史明细

注:东鹏控股近年机构调研历史明细

在现阶段黑天鹅没完全消失的情况下,保持自己战略稳定,保持现金流和正常运转,在战略层面上没问题。但在未来,B端业务的走向及发展还待验证。

在调研的另一个问题「同行业竞争情况是怎么样看?」上,东鹏的回答是「各个企业的优劣势都不太一样。公司会取长补短;其次,各家市占率普遍不高,特别零售渠道竞争还未到激烈状态,还有很大增长空间。竞争激烈的主要是战略工程,由于地产商的压榨其实这块业务不太好做。其实大家都很无奈,但为了业绩增长不得不做。目前东鹏地产工程占比只有10多亿、20%左右,蒙娜丽莎一大半做工程,欧神诺80%,他们都是以工程为主的。而公司更重视零售。品牌好、门店铺得更早,具有先发优势,零售端对利润、现金流、品牌力提升都非常有益处」。

从引用的两个全文问答(引用完整且无任何修改),以及全部行业状况来看,企业发展有不同阶段、市场有不同状况,对未来采取的策略也有不同。站在企业之外看,用数据分析,用趋势做论证,业务上取哪一块舍哪一块云淡风轻。但是,商业企业的发展,制订战略虽是重中之重,但在战略之下,日常运营中要解决的难题和矛盾摊开,似乎哪一个都急迫且必须,只有一一解决完,才有进行未来战略优劣分析的必要。

因此,很多投资机构看企业的基本面首先是看创始人,除了先确定思想一致、目标一致、利益一致外,人性的复杂、人的能力千差万别,但这两项是能否做成事情的基础依据。就陶瓷产业来说,未来几分天下会有未来的答案,在眼下,企业利用长板、顺势而为是最直接、最有效的发展路径。

相关知识

「一线」开局①|6000亿陶瓷大市场 IPO融资16亿扩张扩建的东鹏控股占几分?

东鹏控股成功上市A股

《大国品牌》东鹏控股A股成功上市

东鹏控股成功上市A股,抒写东方陶瓷新篇章

东鹏A股上市后,这些细节你必须知道

东鹏控股今日登陆A股

规划9条岩板生产线!东鹏控股拟50.8亿建智能陶瓷产业园

财经 | 东鹏上市定价11.7元/股募资16亿 预计2020年净利5.8亿元

IPO进行中 家居行业上市加速不停歇

增产、扩网、投资:圣象、东鹏、新中源等建材龙头企业出重拳